Inhaltsverzeichnis:

Kundenbindung in der Finanzberatung verstehen

Kundenbindung ist das Fundament für langanhaltenden Erfolg in der Finanzberatung. Sie geht weit über den Abschluss eines Geschäfts hinaus und zielt darauf ab, eine beidseitig wertvolle Beziehung zwischen Finanzberater und Klient zu schaffen. Verstehen wir Kundenbindung als einen fortwährenden Prozess, in dem Vertrauen und Zufriedenheit der Schlüssel sind, erkennen wir, dass es nicht nur um Zahlen und Fakten, sondern auch um zwischenmenschliche Faktoren geht.

Ein zentraler Aspekt in diesem Bereich ist die emotionale Bindung, die sich durch Zuverlässigkeit, Verständnis und persönliche Betreuung aufbaut. Kunden, die sich gut beraten und verstanden fühlen, entwickeln eine stärkere Verbundenheit mit ihrem Finanzberater. Diese Bindung ist eine mächtige Barriere gegen Wettbewerber und trägt dazu bei, Kunden auch in schwierigen Marktphasen zu halten.

Der erste Schritt zur starken Kundenbindung in der Finanzberatung ist das Erkennen individueller Kundenbedürfnisse und -erwartungen. Hier geht es um die Fähigkeit des Beraters, maßgeschneiderte Lösungen anzubieten und dabei auch auf die persönlichen Ziele und die finanzielle Situation des Kunden einzugehen. Eine maßgeschneiderte Beratung fördert das Gefühl der Wertschätzung und erhöht die Wahrscheinlichkeit einer langfristigen Kundenbeziehung.

Letztendlich ist es entscheidend, dass Finanzberater sich als Wegbegleiter ihrer Kunden sehen, die sie auf ihrem finanziellen Weg unterstützen und ihnen helfen, ihre Träume und Ziele zu erreichen. Auf diese Weise wird die Basis für eine dauerhafte Kundenbindung in der Finanzberatung gelegt, die über reine Transaktionen hinausgeht und echte Partnerschaften fördert.

Die Bedeutung starker Kundenbeziehungen

Starke Kundenbeziehungen bilden die Lebensader des Finanzdienstleistungssektors. Eine gut gepflegte Beziehung führt zu Vertrauen und Kundenloyalität, was für den Finanzberater einen dauerhaften Wert darstellt. Loyalität mündet oft in Weiterempfehlungen, und eine persönliche Empfehlung von bestehenden Kunden ist Gold wert, da sie neue Geschäftsmöglichkeiten ohne signifikante Akquisitionskosten ermöglicht.

Die finanzielle Gesundheit und das Wachstum eines Beratungsunternehmens können durch das Konzept des Customer Lifetime Value (CLV) quantifiziert werden. Der CLV ist ein Maß dafür, welchen Wert ein Kunde über die gesamte Dauer der Geschäftsbeziehung hinweg repräsentiert. Die Berechnung des CLV kann als Formel dargestellt werden:

CLV = (Durchschnittlicher Umsatz pro Kunde · Kundenbindungsrate) − Akquisitionskosten

Je stärker die Beziehung, desto höher die Kundenbindungsrate, was sich direkt auf den CLV auswirkt und damit auf die Profitabilität der Finanzberatung. Effektive Kundenbindungsmaßnahmen können also dazu beitragen, den CLV zu erhöhen, womit sich Investitionen in Beziehungspflege und Kundenpflege deutlich auszahlen können.

Es geht jedoch nicht nur um Zahlen, denn starke Kundenbeziehungen sind ebenso ein Garant für Stabilität in schlechten Zeiten. In volatilen Märkten kann die Sicherheit, die aus einem treuen Kundenstamm erwächst, entscheidend sein. Kunden, die ihren Beratern vertrauen, bleiben auch dann investiert, wenn die Märkte unsicher sind, und sorgen so für eine stabilere Geschäftsumgebung.

Im Endeffekt sind starke Kundenbeziehungen das Ergebnis kontinuierlicher Anstrengungen und weitsichtiger Strategien, die darauf abzielen, den Kunden in den Mittelpunkt aller Unternehmungen zu stellen. Das kann nur gelingen, wenn die Bedürfnisse und Wünsche der Kunden konsequent erfüllt und übertroffen werden.

Strategien und Maßnahmen zur Stärkung der Kundenbindung in der Finanzberatung

| Pro Kundenbindung | Contra Kundenbindung |

|---|---|

| Erhöhung des Kundenlebenswertes | Kostenintensive Maßnahmen und Programme |

| Besseres Cross-Selling-Potenzial | Risiko der kundenseitigen Abhängigkeit |

| Gesteigerte Kundenloyalität und Weiterempfehlungen | Notwendigkeit der ständigen Pflege der Kundenbeziehungen |

| Verbesserte Kundenrückgewinnung | Potenzial für negative Mundpropaganda, falls Erwartungen nicht erfüllt werden |

| Wertvolles Feedback und Verbesserung der Dienstleistung | Fokus auf Bestandskunden kann Neukundenakquise einschränken |

Strategien zur Steigerung der Kundenloyalität

Um die Kundenloyalität nachhaltig zu steigern, gibt es vielfältige Strategien, die Finanzberater anwenden können. Eine grundlegende Maßnahme ist, stets eine hohe Beratungsqualität sicherzustellen. Das bedeutet, stets aktuelle und für den Kunden relevante Informationen bereitzustellen und Produkte anzubieten, die exakt auf die individuellen Bedürfnisse zugeschnitten sind.

Ein weiterer Ansatz ist das Relationship Management, bei dem gezielt in den Aufbau und die Pflege von Beziehungen investiert wird. Dies kann über verschiedene Kanäle erfolgen, wie zum Beispiel durch persönliche Treffen, Telefonate oder die Verwendung von digitalen Kommunikationstools. Durch regelmäßige Interaktion wird Bindung geschaffen und die Kundenbeziehung gestärkt.

Zudem spielen Serviceangebote eine wichtige Rolle. Hiermit sind nicht nur Zusatzleistungen wie individuelle Reports oder Portfoliobewertungen gemeint, sondern auch die Verfügbarkeit einer kompetenten Ansprechperson bei allen Anliegen. Ein exzellenter Kundenservice macht oft den Unterschied, wenn es darum geht, wie Kunden ihre Berater wahrnehmen und ob sie ihnen treu bleiben.

Die Digitalisierung bietet zudem neue Chancen für die Kundenbindung durch den Einsatz von Analytics. Kundendaten sinnvoll auszuwerten, erlaubt es, Verhalten zu prognostizieren und personalisierte Angebote zu unterbreiten. Kunden fühlen sich verstanden und individuell behandelt, wenn ihre Finanzdienstleister genau wissen, was sie wollen und brauchen, bevor sie es selbst tun.

- Qualität in der Beratung bieten

- Aktives Relationship Management pflegen

- Umfassende Serviceangebote bereitstellen

- Digitalisierung nutzen für personalisierte Kundenerlebnisse

Die Implementierung dieser Strategien trägt maßgeblich dazu bei, Vertrauen und Zufriedenheit der Kunden zu erhöhen. Und ein zufriedener Kunde ist ein loyal gebliebener Kunde. Eine stetige Anpassung und Verbesserung dieser Strategien ist entscheidend, um langfristig die Kundenloyalität zu sichern und den Unternehmenserfolg zu fördern.

Persönlicher Service als Schlüssel zur Kundenbindung

Persönlicher Service ist ein entscheidendes Element in der Kundebindung in der Finanzberatung. Ein Finanzberater, der einen kundenorientierten Service bietet, kann nicht nur die aktuelle Zufriedenheit erhöhen, sondern auch eine langfristige Geschäftsbeziehung aufbauen. Kunden schätzen es, wenn sie merken, dass ihre Bedürfnisse ernst genommen werden und der Service individuell auf sie zugeschnitten ist.

Der Schlüssel zum persönlichen Service liegt im Detail. Es beginnt mit der Erfassung der Kundendaten und Präferenzen, um maßgeschneiderte Finanzpläne und Lösungen anbieten zu können. Die Verwendung von CRM-Systemen (Customer Relationship Management) unterstützt Berater dabei, einen Überblick über Kundenvorlieben und -historie zu behalten und relevante Empfehlungen zu geben.

Ein weiterer wichtiger Punkt ist die Erreichbarkeit. Kunden müssen das Gefühl haben, dass sie bei Fragen und Anliegen jederzeit einen kompetenten Ansprechpartner haben. Dies kann durch das Einrichten eines dedizierten Support-Teams erreicht werden. Eine schnelle und effektive Kommunikation, sei es über E-Mail, Telefon oder Chat, trägt zur Kundenzufriedenheit bei und festigt das Vertrauensverhältnis.

Ein personalisierter Service zeigt sich auch in kleinen Gesten, wie das Erinnern an wichtige Termine oder das Übermitteln von personalisierten Informationen, die für den Kunden von Interesse sein könnten. Solche Aufmerksamkeiten machen den Unterschied aus und lassen den Kunden die Wertschätzung deutlich spüren.

Letztlich ist es die Kombination aus Fachwissen und menschlicher Nähe, die persönlichen Service ausmacht. Berater, die beides vereinen, schaffen es, ihre Kunden nicht nur fachlich zu überzeugen, sondern auch auf einer persönlichen Ebene zu binden. Die Investition in solch einen Service ist eine Investition in die Zukunft, denn zufriedene Kunden sind der beste Garant für nachhaltigen Erfolg.

Digitale Tools zur Unterstützung der Kundenbeziehung

Digitale Tools spielen eine immer wichtigere Rolle, um die Kundenbeziehung zu stärken und zu vertiefen. Einsatzmöglichkeiten sind dabei so vielfältig wie die Technologien selbst. Berater können davon profitieren, indem sie zum Beispiel Online-Plattformen nutzen, welche die Interaktion und den Informationsaustausch mit Kunden erleichtern.

Ein zentrales Tool sind Kundenportale. Diese bieten Kunden die Möglichkeit, ihre Finanzübersichten jederzeit abzurufen, Transaktionen durchzuführen oder sich über neue Angebote zu informieren. Interaktive Elemente, wie Finanzrechner oder illustrative Darstellungen von Investment-Szenarien, erhöhen zudem das Kundenengagement.

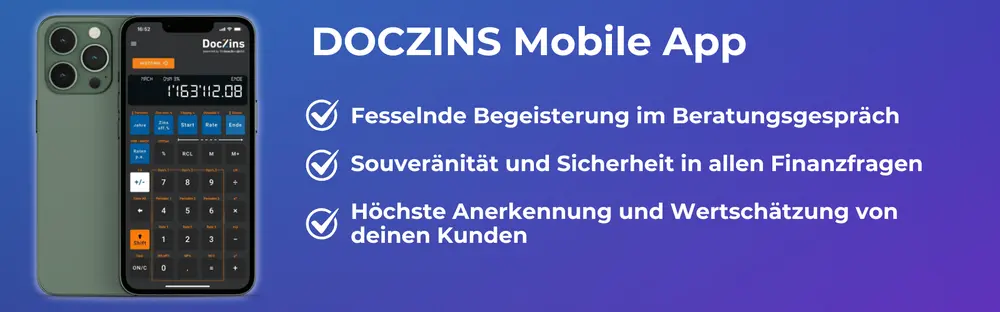

Mobile Apps sind weitere digitale Helfer, die einen ortsunabhängigen Service bieten. So haben Kunden die Freiheit, ihre Finanzen direkt vom Smartphone zu verwalten – ein enormer Komfortgewinn, der die Kundenbindung verstärken kann.

Automatisierte Newsletter-Systeme ermöglichen es, Kunden mit regelmäßigen und relevanten Informationen zu versorgen. Finanzberater können solche Systeme nutzen, um auf einfache Art und Weise personalisierte Inhalte zu teilen, die den individuellen Interessen und Bedürfnissen der Kunden entsprechen.

Nicht zu vergessen sind soziale Medien, die als Plattform dienen, um den Kundendialog zu fördern. Sie bieten Raum für Interaktionen, sei es durch Fachartikel, Marktanalysen oder den Austausch in Foren.

Bei all diesen digitalen Ansätzen darf jedoch die Datensicherheit nicht vernachlässigt werden. Kunden müssen sich darauf verlassen können, dass ihre sensiblen Daten geschützt sind. Tools, die höchste Sicherheitsstandards erfüllen, sind somit unerlässlich.

Insgesamt bieten digitale Tools umfassende Möglichkeiten, um die Bindung zu den Kunden zu verstärken und ihnen einen Mehrwert zu bieten. Wichtig ist dabei, dass die Tools klug ausgewählt und an die Bedürfnisse der Kunden angepasst werden, um ihre volle Wirkung entfalten zu können.

Kommunikation: Regelmäßig und relevant

Kommunikation ist ein wesentlicher Baustein in der Gestaltung langfristiger und erfolgreicher Kundenbeziehungen in der Finanzberatung. Sie muss regelmäßig und vor allem relevant sein, um den Kunden einen kontinuierlichen Mehrwert zu bieten. Regelmäßige Kommunikation bedeutet, dass Kunden sich nicht nur angesprochen, sondern auch begleitet und informiert fühlen.

Eine relevante Kommunikation greift die individuellen Interessen und Bedürfnisse des Kunden auf. Dies zeigt sich in einer gezielten Ansprache, die beispielsweise spezifische Aspekte der finanziellen Situation des Kunden berücksichtigt. Dabei ist es wichtig, eine Balance zu finden, um die Kunden nicht mit Informationen zu überfluten, sondern die Botschaften auf das Wesentliche zu reduzieren.

Die Nutzung von CRM-Tools kann dabei unterstützen, den Kommunikationsprozess zu optimieren. Sie erlauben eine Segmentierung der Kundendaten, sodass Nachrichten personalisiert und dem Verhalten sowie den Vorlieben der Kunden entsprechend gestaltet werden können.

Eine zielführende Strategie ist außerdem das Einrichten eines Newsletters, der in regelmäßigen Abständen verschickt wird. Hier ist es von hoher Bedeutung, dass die Inhalte auf die Lebenswelt und die finanzielle Lage der Empfänger zugeschnitten sind. Ein Newsletter könnte zum Beispiel wertvolle Tipps enthalten, wie sich aktuelle wirtschaftliche Entwicklungen auf die persönliche Finanzplanung auswirken könnten.

Die Regelmäßigkeit der Kommunikation schafft eine Erwartungshaltung beim Kunden und fördert das Gefühl von Sicherheit und Verlässlichkeit. Wenn Kunden davon ausgehen können, dass sie regelmäßig mit relevanten und nützlichen Informationen versorgt werden, verstärkt dies die Wahrnehmung von Kompetenz und Engagement seitens des Finanzberaters.

Um die relevante Kommunikation zu gewährleisten, ist zudem gegebenenfalls der Einsatz von spezialisierten Inhalten erforderlich. Beispielswiese könnte ein gut recherchierter Beitrag zum Thema Altersvorsorge besonders für die Generation 50 plus von hohem Interesse sein. Die Sorgfalt, die in die Aufbereitung von spezifischen Themen gesteckt wird, zeigt den Kunden, dass ihre individuellen Belange ernst genommen werden.

Regelmäßige und relevante Kommunikation festigt nicht nur die Kundenbeziehung, sondern fördert auch das gegenseitige Verständnis. Es sorgt für Transparenz und bildet die Basis für eine vertrauensvolle Zusammenarbeit.

Weiterbildung und Beratung als Mehrwert

In der Finanzberatung ist das Angebot von Weiterbildungsmöglichkeiten und eine fundierte Beratung entscheidende Mehrwerte, die Kunden langfristig binden können. Fortbildungen und Seminare, die Kunden aktuelles Wissen rund um Finanzthemen vermitteln, erhöhen nicht nur das Vertrauen in den Berater, sondern stärken auch die Eigenkompetenz der Kunden.

Veranstaltungen wie Workshops oder Webinare zu Themen wie Vermögensbildung, Risikomanagement oder steuerliche Optimierung können Kunden einen echten Mehrwert bieten. Sie fühlen sich dadurch besser informiert und in die Lage versetzt, aktiver an der Gestaltung ihrer finanziellen Zukunft teilzuhaben.

Kunden, die die Chance erhalten, sich weiterzubilden, entwickeln eine tiefere Bindung zu ihrem Finanzberater. Sie sehen diesen nicht nur als Verkäufer von Finanzprodukten, sondern auch als Bildungsanbieter und Coach für ihre finanziellen Belange. Diese Wahrnehmung kann maßgeblich dazu beitragen, dass Kunden die Dienste ihres Beraters langfristig in Anspruch nehmen und weiterempfehlen.

Wichtig bei der Bereitstellung von Weiterbildungsangeboten ist die Gewährleistung von Qualität und Relevanz. Die Inhalte müssen stets aktuell sein und sollten direkt anwendbares Wissen bieten. Ebenso sollte darauf geachtet werden, die Inhalte verständlich aufzubereiten und komplexe Sachverhalte zu vereinfachen, ohne an inhaltlicher Richtigkeit einzubüßen.

Die Beratung hingegen sollte immer auf dem neuesten Stand der Entwicklungen in der Finanzwelt sein. Berater müssen dazu nicht nur das fachliche Know-how besitzen, sondern auch ein Gespür für die Bedürfnisse und Lebenssituationen ihrer Kunden entwickeln. Die Fähigkeit, sich ständig fortzubilden und neues Wissen zu erwerben, kommt letztlich dem Kunden zugute und vermittelt das Bild eines kompetenten und engagierten Beraters.

Indem Finanzberater Weiterbildung und umaufassende Beratung als Mehrwert integrieren, schaffen sie eine Werteschöpfungskette, die langfristig zum Geschäftserfolg beiträgt. Kunden fühlen sich wertgeschätzt und gut aufgehoben, was die Basis für eine beständige Geschäftsbeziehung darstellt.

Feedback einholen und umsetzen

Ein offener Dialog, in dem Kunden ihre Meinung und Erlebnisse teilen können, ist grundlegend für das Verständnis ihrer Bedürfnisse und die Entwicklung von Kundenbeziehungen. Feedback einholen und die daraus gewonnenen Erkenntnisse zu implementieren, signalisiert den Kunden, dass ihr Finanzberater den Service kontinuierlich verbessern möchte.

Um aussagekräftiges Feedback zu generieren, können Finanzberater verschiedene Tools und Methoden nutzen. Hierbei bieten sich strukturierte Umfragen an, die regelmäßig durchgeführt werden. Diese können Fragen zu Zufriedenheit, Servicequalität oder spezifischen Erfahrungen mit Produkten und Dienstleistungen beinhalten.

Ein weiterer Ansatz ist die Etablierung eines Kundenbeirats. In einem solchen Gremium können ausgewählte Kunden direktes Feedback zu Prozessen und Angeboten geben. Dies fördert nicht nur den Dialog, sondern ermöglicht es den Kunden auch, aktiv am Verbesserungsprozess teilzunehmen.

Digitale Kommentar-Funktionen auf Webseiten oder in Apps bieten die Möglichkeit für unmittelbares Feedback. Kunden können hier direkt Lob, Kritik oder Anregungen hinterlassen, die dann von den Finanzberatern ausgewertet und berücksichtigt werden können.

Wichtig ist es, nach der Erhebung des Feedbacks, transparent über die Ergebnisse und die daraus resultierenden Maßnahmen zu informieren. Kunden sollen sehen, dass ihre Meinung Gewicht hat und tatsächliche Veränderungen bewirkt. Dies kann die Kundenbindung erheblich stärken, da sich Kunden ernstgenommen fühlen und erkennen, dass ihre Bedürfnisse im Zentrum der Geschäftstätigkeiten stehen.

Die Umsetzung von Kundenfeedback zeigt sich in einer fortwährenden Qualitätssteigerung der Beratung und des Services. Jede Form der Rückmeldung ist eine Chance zur Verbesserung und sollte daher als wertvolles Gut innerhalb der Kundenbeziehung begriffen werden.

Netzwerke und Community-Aufbau

Der Aufbau von Netzwerken und einer Community kann die Bindung zwischen Kunden und Finanzberatern erheblich stärken. Ein Netzwerk bietet nicht nur eine Plattform für den Austausch zwischen Kunden, sondern fördert auch das Gefühl, Teil einer größeren Gruppe mit ähnlichen Interessen und Zielen zu sein.

Kundenveranstaltungen, wie etwa regelmäßige Informationsabende oder Workshops, sind eine effektive Methode, um den Netzwerkgedanken zu fördern. Solche Events bieten den Teilnehmern nicht nur Mehrwert durch Wissenserweiterung, sondern auch durch den Austausch von Erfahrungen und den Aufbau von Kontakten.

Online-Plattformen und -Foren ermöglichen die Vernetzung über geographische Grenzen hinweg. Diskussionsforen, in denen sich Kunden rund um Finanzthemen austauschen können, bieten nicht nur Raum für Diskussion, sondern auch für Peer-Support. Hier können Nutzer gegenseitige Hilfestellung leisten, Erfolgsgeschichten teilen oder Fragen stellen.

Social-Media-Gruppen wie auf LinkedIn oder Xing eignen sich ebenfalls zum Community-Aufbau. In professionell moderierten Gruppen können Themen behandelt werden, die für die Mitglieder von Interesse sind, und die Marke des Beratungsunternehmens kann gestärkt werden, indem es als Initiator und Moderator der Gruppe auftritt.

Essentiell ist dabei, dass der Community-Aufbau mit Sorgfalt und einem konsequenten Commitment betrieben wird. Es reicht nicht aus, einmalige Events zu veranstalten oder Foren einzurichten. Vielmehr muss eine dauerhafte Pflege und Moderation sichergestellt sein, um die Community lebendig und für die Mitglieder attraktiv zu halten.

Ein Stärken der gemeinschaftlichen Aspekte kann zu einer höheren Kundenbindung führen, da die Vernetzung innerhalb der Community den Einzelnen weniger anfällig für Angebote der Konkurrenz macht und die Identifikation mit dem Finanzberater verstärkt. Es entsteht ein Mehrwert, der über die reine Dienstleistung hinausgeht und den Kunden auch auf emotionaler Ebene anspricht.

Kundenbindungsprogramme in der Finanzberatung

Kundenbindungsprogramme sind eine effektive Methode, um die Treue der Kunden zur Finanzberatung zu honorieren und zu festigen. Sie tragen dazu bei, dass sich Kunden für ihre Entscheidung, einem Finanzberater oder einer Institution die Treue zu halten, belohnt fühlen.

Eine beliebte Form der Kundenbindungsprogramme sind Bonuspunktesysteme, bei denen Kunden für ihre Geschäfte Punkte sammeln, die sie gegen Prämien oder Dienstleistungen eintauschen können. Diese Anreize schaffen einen zusätzlichen Motivationsfaktor für eine langfristige Kundenbeziehung.

Ein weiteres Modell ist das Angebot von exklusiven Events oder Inhalten, die nur für bestimmte Kundengruppen zugänglich sind. Hierzu können etwa spezielle Seminare zur Vermögensbildung oder Einladungen zu Veranstaltungen mit renommierten Sprechern zählen.

Individuelle Konditionen, wie vergünstigte Gebühren oder besondere Anlageoptionen, können ebenfalls Teil eines Kundenbindungsprogramms sein. Sie bieten einen direkten finanziellen Anreiz und machen das Angebot eines Beraters besonders attraktiv.

Wichtig bei der Gestaltung von Kundenbindungsprogrammen ist, dass sie einen tatsächlichen Added Value darstellen und eng mit den Bedürfnissen der Zielgruppe verknüpft sind. Es sollte keine Programme "von der Stange" geben, sondern maßgeschneiderte Lösungen, die den Kunden das Gefühl vermitteln, Teil einer exklusiven Gruppe zu sein.

Ein präzises Tracking und die Auswertung der Kundeninteraktionen sind von Bedeutung, um den Erfolg der Programme zu messen und zu gewährleisten, dass die Angebote auch den gewünschten Nutzen bringen. Fortlaufende Anpassungen und Verbesserungen sind notwendig, um die Programme frisch und ansprechend zu gestalten.

Kundenbindungsprogramme sind somit ein strategisches Instrument in der Finanzberatung, das nicht nur die Zufriedenheit der Kunden erhöht, sondern zugleich einen langfristigen wirtschaftlichen Nutzen für den Berater generieren kann.

Cross-Selling und Up-Selling gezielt nutzen

Cross-Selling und Up-Selling sind Verkaufsstrategien, die, wenn sie gezielt eingesetzt werden, nicht nur den Umsatz steigern, sondern auch die Kundenbindung intensivieren können. Dabei geht es darum, bestehenden Kunden ergänzende Produkte (Cross-Selling) oder höherwertige Varianten eines bereits genutzten Produkts (Up-Selling) anzubieten.

Um diese Strategien erfolgreich umzusetzen, ist ein tiefgehendes Verständnis der Kundenbedürfnisse erforderlich. Berater müssen in der Lage sein, die Situationen zu erkennen, in denen ein zusätzliches Produkt oder eine Dienstleistung einen echten Mehrwert für den Kunden bieten würde. Indem man die Beratung auf die Perspektive des Kunden ausrichtet, wird vermieden, dass das Angebot als aufdringlich empfunden wird.

Zum Beispiel könnte einem Kunden, der bereits erfolgreich in ein Aktienportfolio investiert hat, ein Fondssparplan als Cross-Selling angeboten werden, um die Anlagestrategie zu diversifizieren. Ein Up-Selling-Ansatz wäre, einem Kunden, der schon eine Haftpflichtversicherung besitzt, eine Police mit erweitertem Schutzumfang zu präsentieren.

Bei der Anwendung von Cross-Selling und Up-Selling ist es wichtig, die Angebote mit Bedacht und nicht in übermäßiger Frequenz zu unterbreiten. Eine überlegte Herangehensweise stellt sicher, dass die Kunden sich wertgeschätzt fühlen und nicht den Eindruck gewinnen, es ginge nur um den Verkauf weiterer Produkte.

Digitale CRM-Systeme können dabei helfen, passende Angebote zum richtigen Zeitpunkt zu identifizieren. Durch die Analyse von Kundendaten lassen sich Muster erkennen, die Hinweise darauf geben können, welches Produkt oder welche Dienstleistung als Nächstes interessant sein könnte.

Die Kunst liegt dabei in der Zurückhaltung: Cross-Selling und Up-Selling sollten als Teil des Gesamterlebnisses für den Kunden erscheinen, nicht als separate, isolierte Verkaufsaktionen. Dies stärkt das Vertrauen in den Berater und schafft eine Basis für nachhaltige Geschäftsbeziehungen.

Die Rolle von Vertrauen und Transparenz

Vertrauen und Transparenz sind die Säulen einer jeden Kundenbeziehung, besonders in einem so sensiblen Bereich wie der Finanzberatung. Kunden vertrauen darauf, dass ihre Berater mit ihrem Geld und ihren persönlichen Daten verantwortungsvoll umgehen. Transparenz ist dabei der Schlüssel, um dieses Vertrauen aufzubauen und zu wahren.

Die Offenlegung von Informationen, wie Kostenstrukturen, Provisionen und mögliche Interessenkonflikte, ist essentiell. Kunden müssen sich darauf verlassen können, dass sie alle relevanten Fakten kennen, um fundierte Entscheidungen zu treffen. Die Bereitschaft, Informationen zu teilen und Prozesse nachvollziehbar zu gestalten, schafft Glaubwürdigkeit und Vertrauen.

Ebenso spielt die Schaffung einer Vertrauenskultur auf der Beraterebene eine große Rolle. Finanzberater sollten stets ehrlich agieren und sowohl die Vorzüge als auch die Risiken von Finanzprodukten aufrichtig kommunizieren. Dies bestärkt die Kunden darin, den Berater als einen Partner zu sehen, der im Sinne ihrer Interessen handelt.

Ein weiterer Aspekt ist die Kommunikation bei Fehlern. Sollten Fehler auftreten, ist es wichtig, diese proaktiv anzusprechen und Lösungsansätze zu bieten. Das zeigt den Kunden, dass der Berater die Verantwortung für die Beratung übernimmt und stets darum bemüht ist, die besten Ergebnisse für seine Kunden zu erzielen.

Zum Aufbau von Vertrauen trägt auch das Eingehen auf das Feedback ein. Kunden, die sehen, dass ihre Meinungen und Vorschläge ernst genommen werden und in konkrete Verbesserungen münden, fühlen sich wertgeschätzt und binden sich stärker an den Berater.

Vertrauen und Transparenz sind nicht nur moralisch geboten, sondern auch wirtschaftlich sinnvoll. Langfristig führen sie zu einer stabileren Kundenbasis und zu weniger Aufwand bei der Neukundenakquise, da zufriedene Kunden zu Multiplikatoren werden und die Dienstleistungen gerne weiterempfehlen.

Erfolgsmessung in der Kundenbindung

Um den Erfolg von Maßnahmen zur Kundenbindung bewerten zu können, ist es wichtig, geeignete Methoden der Erfolgsmessung einzusetzen. Durch regelmäßige Auswertungen lässt sich erkennen, welche Strategien die gewünschten Effekte erzielen und welche nachgebessert werden müssen.

Wichtige Kennzahlen in der Erfolgsmessung sind die Kundenbindungsrate und der Customer Lifetime Value (CLV). Die Kundenbindungsrate gibt an, wie viele Kunden über einen bestimmten Zeitraum hinweg dem Finanzberater oder der Institution treu bleiben. Der CLV beschreibt den Gesamtwert, den ein Kunde über die gesamte Dauer der Beziehung hinweg generiert.

Die Formel zur Berechnung des CLV lautet folgendermaßen:

CLV = (Durchschnittlicher Gewinn pro Kunde × Dauer der Kundenbeziehung) − Akquisitionskosten

Des Weiteren sind die Wiederkaufrate und das Empfehlungsverhalten Indikatoren für eine erfolgreiche Kundenbindung. Eine hohe Wiederkaufrate zeigt, dass die Kunden mit den Produkten und Dienstleistungen zufrieden sind und diese weiterhin nachfragen. Empfehlen Kunden die Angebote ihres Beraters an Freunde oder Familie weiter, ist dies ein klares Zeichen eines hohen Vertrauens und einer starken Bindung.

Digital gestützte Analysetools helfen dabei, Kundendaten zu sammeln und auszuwerten. Mithilfe von Customer-Relationship-Management-Systemen (CRM) können Kundeninteraktionen, Kaufhistorie und Präferenzen festgestellt werden. Aus diesen Informationen lassen sich Muster erkennen und Strategien zur Verbesserung der Kundenbindung ableiten.

Das Einholen von Kundenfeedback durch Umfragen oder Gespräche liefert ebenfalls wichtige Einblicke in die Kundenzufriedenheit. Regelmäßige Befragungen und deren Auswertung bieten einen unmittelbaren Rückkanal von den Kunden und ermöglichen eine gezielte Anpassung von Maßnahmen.

Eine fundierte Erfolgsmessung ist essenziell, um gezielt in Kundenbeziehungen zu investieren und die Kundenbindung nachhaltig zu gestalten. Sie ermöglicht es, Ressourcen effizient einzusetzen und die Qualität der Finanzberatung stetig zu verbessern.

Fazit: Langfristige Bindung als Erfolgsfaktor

Eine langfristige Bindung der Kunden ist ein zentraler Erfolgsfaktor für jede Finanzberatung. Die dargestellten Strategien und Tipps zeigen, dass Kundenbindung vielmehr bedeutet, als nur die Zufriedenheit der Kunden zu gewährleisten. Es geht darum, Vertrauen zu schaffen, Wertschätzung zu zeigen und den Kunden stets einen spürbaren Mehrwert zu bieten.

Die Kombination aus hochwertiger Beratung, persönlichem Service, Einsatz von digitalen Tools, regelmäßiger und relevanter Kommunikation, Weiterbildungsmöglichkeiten sowie das Einholen und Umsetzen von Feedback bildet die Grundlage für eine solide Kundenbindung.

Neben diesen Maßnahmen tragen auch der gezielte Aufbau von Netzwerken und Communities, sinnvoll implementierte Kundenbindungsprogramme sowie ein kluges Cross-Selling und Up-Selling zum Unternehmenserfolg bei. Dabei ist es unerlässlich, die Maßnahmen stets auf ihre Wirksamkeit zu überprüfen und an das fortwährende Feedback und die Veränderungen im Markt anzupassen.

Letztlich gilt: Nur wer seine Kunden wirklich kennt und ihre Bedürfnisse ins Zentrum des Handelns stellt, kann eine nachhaltige und profitable Kundenbeziehung aufbauen. In einem Marktumfeld, das von hohem Wettbewerb und wechselnden Kundenprioritäten geprägt ist, wird die Fähigkeit, langfristige Bindungen zu schaffen, zunehmend zu einem unterscheidenden Merkmal und einem entscheidenden Wettbewerbsvorteil.

Häufige Fragen zur Stärkung der Kundenbeziehungen in der Finanzbranche

Was versteht man unter Kundenbindung in der Finanzberatung?

Unter Kundenbindung in der Finanzberatung versteht man den Aufbau und die Pflege langfristiger Beziehungen zwischen Finanzberatern und ihren Kunden. Das Ziel ist es, Vertrauen zu schaffen und Kunden so zufrieden zu stellen, dass sie langfristig die Dienste des Beraters in Anspruch nehmen und weiterempfehlen.

Welche Rolle spielt Vertrauen in der Kundenbeziehung?

Vertrauen ist eine der wichtigsten Säulen in der Kundenbeziehung, speziell in der Finanzberatung. Ein vertrauensvolles Verhältnis sorgt für eine höhere Kundenzufriedenheit, stärkere Kundenloyalität und stabilisiert die Geschäftsbeziehung auch in wirtschaftlich unsicheren Zeiten.

Wie können digitale Tools zur Kundenbindung beitragen?

Digitale Tools wie Kundenportale, Mobile Apps und CRM-Systeme können die Kundenbindung verstärken, indem sie einen Mehrwert bieten und die Kommunikation sowie den Service personalisieren. Sie erleichtern den Zugriff auf Informationen und bieten Möglichkeiten für einen direkten Kundendialog.

Warum ist die regelmäßige Kommunikation mit Kunden wichtig?

Regelmäßige und relevante Kommunikation hält Kunden informiert und beteiligt. Sie bekräftigt die Kompetenz und Zuverlässigkeit des Beraters und stärkt das Gefühl der Verbundenheit des Kunden zu seiner Finanzberatung.

Wie trägt persönlicher Service zur Kundenbindung bei?

Persönlicher Service, der auf die individuellen Bedürfnisse und Erwartungen der Kunden eingeht, sorgt für höhere Kundenzufriedenheit und Loyalität. Er schafft ein Gefühl der Wertschätzung und vermittelt, dass der Kunde und seine Anliegen ernst genommen werden.